[罗戈导读]格局拐点往往也是定价能力的拐点,对标电商快递行业格局改善以来的价格变化,直营制快运赛道的价格修复弹性值得期待,关注龙头德邦股份的投资机会。

[罗戈导读]格局拐点往往也是定价能力的拐点,对标电商快递行业格局改善以来的价格变化,直营制快运赛道的价格修复弹性值得期待,关注龙头德邦股份的投资机会。

零担货运是大物流赛道中的细分板块,其需求强挂钩宏观,供给侧规模效应较弱,市场集中速度不及快递,因此其投资机会也容易被投资者忽略。但在零担货运的细分领域——中高端直营快运已经率先实现“双寡头”格局。格局拐点往往也是定价能力的拐点,对标电商快递行业格局改善以来的价格变化,直营制快运赛道的价格修复弹性值得期待,关注龙头德邦股份的投资机会。

快递:2021Q4-2022Q3是中国快递行业格局改善、定价能力修复的红利期,2022Q4开始,虽然提价的红利期已经过去,但电商快递稳定的竞争格局已经充分验证,板块逐渐从周期成长向价值成长属性切换,投资方法也应切换为自下而上,精选个股。

重视行业的四类投资机会:管理改善(圆通、韵达,逐季验证)、产能爬坡(中通、韵达、顺丰,2022Q4旺季验证)、后发优势(申通,2023年逐季验证)、第二曲线(顺丰,快运格局改善、国际打开空间)。

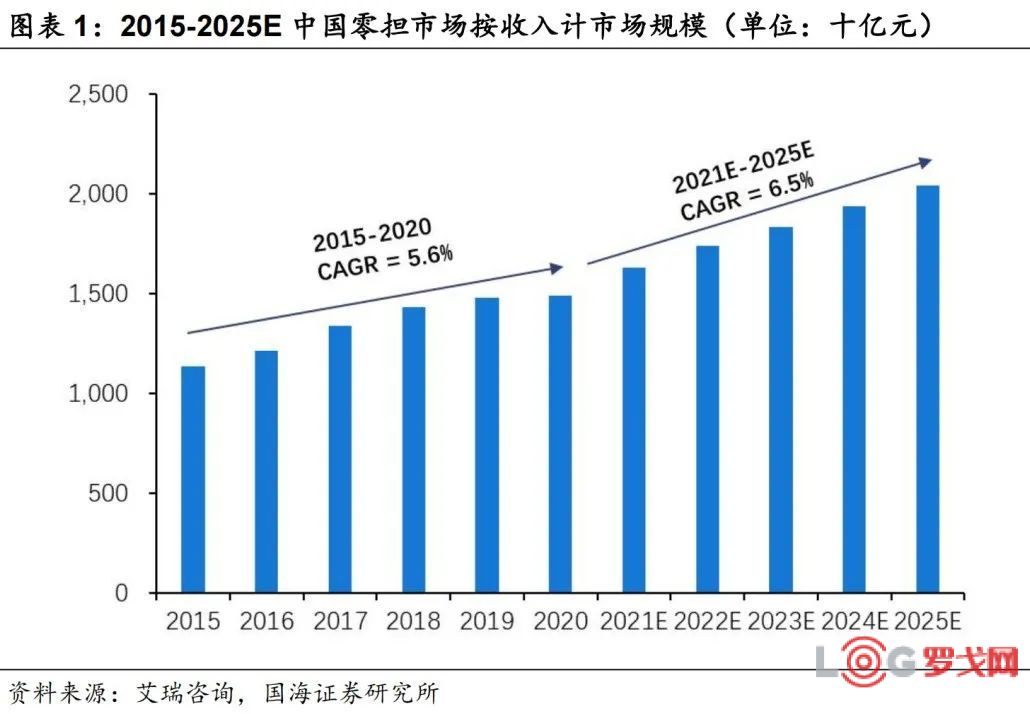

零担货运是大物流赛道中的细分板块,2020年中国零担规模1.49万亿元,相当于美国市场的5倍。且我国零担市场2015年至2020年的复合年均增长率为5.6%,远高于美国零担市场同期增长率2.7%。零担货运需求强挂钩宏观,供给侧规模效应较弱,市场集中速度不及快递。2020年我国零担CR10仅5.7%,远低于美国市场CR10 74.0%,尚处于整合的初期。

细分来看,零担市场又可分为小票零担市场(20-500kg/票)和大票零担市场(500kg-3T/票)。小票零担客户主要为快递零售的上游—生产制造业,其上下游及线路分布等基本特征与快递运输相似,均以轴辐射模式为主,与大票零担点到点模式截然不同。站在规模效应的角度,快递、小票零担客户相对分散,运输货物标准化,流程上得以实现转、运环节的自动化分拣与标准化运输,快递、小票零担是大物流赛道规模效应最强的两个细分赛道,也是物流行业最容易跑出大企业的赛道。

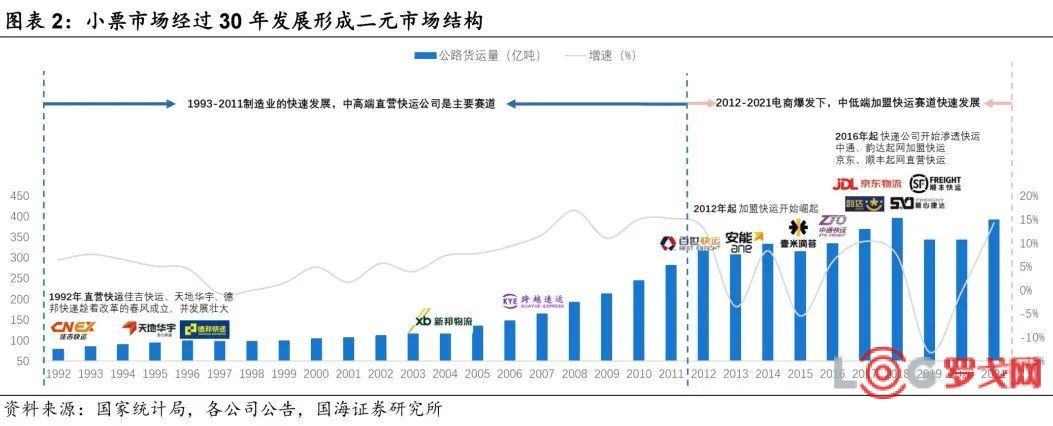

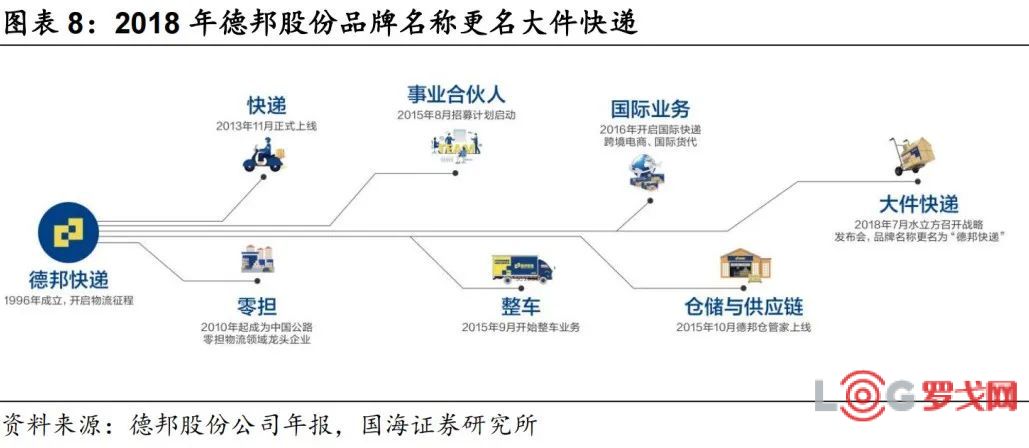

经过30年的发展,小票市场已形成了以中低端为主要,中高端作补充的“二元市场结构”,并诞生了聚焦中高端的德邦股份、顺丰快运、跨越速运百亿直营快运企业,以及聚焦中低端的安能物流、百世快运、中通快运、韵达快运、壹米滴答、顺心捷达等日均万吨的加盟快运企业。

2022年零担公司排名显示,头部零担企业货量是10名外企业的10-20倍,收入的10-30倍,头部企业与尾部企业分化明显。收入端来看,也已经形成“两超多强”的局面。

2. 连续并购后,直营快运格局拐点已至

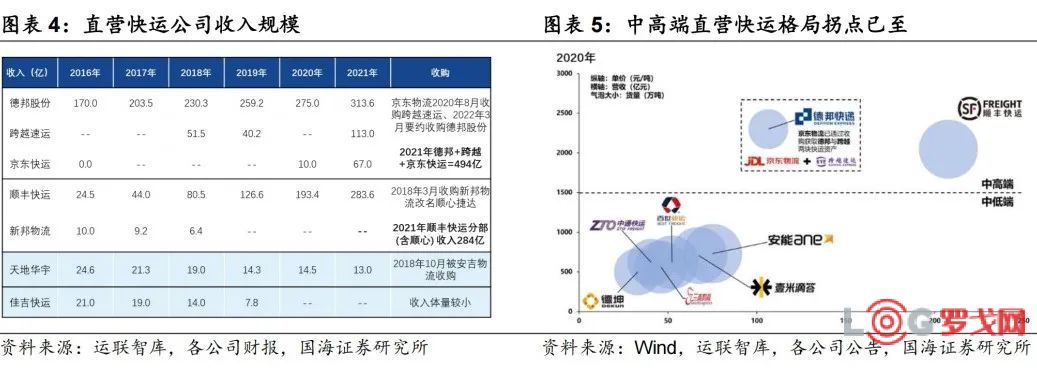

直营快运格局优化,板块公司业绩迎拐点。“两超多强”格局下,单纯价格战难以再次完成出清,市占率的提升依赖并购。因此顺丰选择并购新邦物流建立双品牌快速起量,京东物流也接连并购跨越速运和德邦快递迅速补齐网络资源。

随着京东物流相继收购跨越速运和德邦股份,中高端快运的主要玩家仅剩京东物流快运板块(德邦股份+京东快运+跨越速运,2021年合计收入494亿元)与顺丰快运(2021年快运分部收入284亿元),中高端快运率先实现“双寡头”格局。

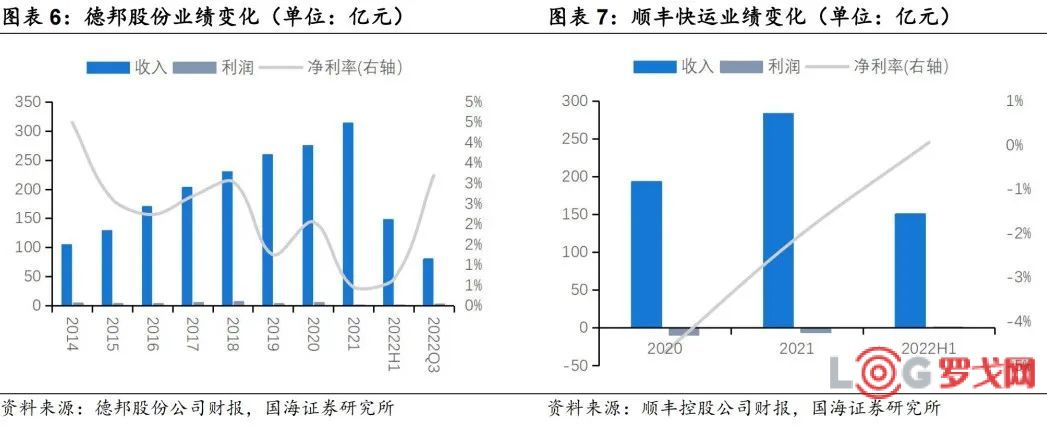

格局拐点往往也是定价能力的拐点,通过观测直营快运企业2022H1业务数据,顺丰快运首次实现扭亏为盈,2022Q3德邦快递业务公斤单价同比提升2.42%,快运业务公斤单价提升1.39%,逆周期单价上行趋势明显,板块定价能力修复,利润率也大幅提升,格局改善逻辑开始验证。对标电商快递行业格局改善以来的价格变化,直营制快运赛道的价格修复弹性值得期待。

2022年8月31日,京东物流整合德邦相关事项已全部落地。京东物流背靠京东集团稳定的商流、信息流与资金流,拥有领先于传统物流企业的品牌天赋与数据基因。德邦股份在大件快递领域具备核心竞争力。未来双方有望在大件业务上发挥协同效应,京东物流也将为德邦带来新的增长动力。

随着并购整合的持续推进,看好后续格局改善背景下,德邦量价齐升带来较大的业绩弹性,重视公司利润逐步释放带来的投资机会。

鸣鸣很忙VS三只松鼠 ,谁的供应链更抗打?

1330 阅读

顺丰、中通、圆通、韵达、申通、极兔的高管工资奖金有多高?

1246 阅读

从规模到质量,韵达开启2025年增长之路

1189 阅读Gartner 2025 WMS魔力象限看仓储管理系统发展趋势

1094 阅读河南首辆跨境电商TIR国际卡班发运

934 阅读2025年4月电商物流指数为111.1点

713 阅读图解4月仓储指数——需求保持增长 行业延续向好

716 阅读商务部:中美取消91%的关税,暂停24%关税

738 阅读顺心捷达上线“承诺达”产品

659 阅读5月5日-5月11日全国物流保通保畅运行情况

679 阅读